(一)城市发展分析

1) 城市人口:过去6年年均增长30万人左右,中心城区吸虹效应强劲。

2) 城市经济:重庆经济呈现稳定向好态势,总量位居全国同能级城市第一。

3) 城市产业:“退二进三”产业结构调整期,由制造业向信息技术领域迈进,发展数字经济,提升创新实力。

4) 固投结构:城市基建的大规模、稳涨性投入,为提升城市吸附力助力,为房地产的快速发展带来正向驱动。

5) 成渝联动:成渝经济圈建设加速,在公积金、户口迁移、轨道交通等多方面加速融合。

6) 发展方向:主城都市区扩容, 璧山、江津“融城”提速,打造轨道上的现代化都市圈。

7) 中心城区未来规划 :北拓仍为主轴,向西发展成为趋势。

(二)政策环境

1) 全国政策:全年“稳定”、“加强监管”调控总基调未变,坚持“房住不炒”根本定位,持续完善房地产行业相关制度,强调加强保障性住房建设。

2) 重庆政策:政策端松紧“有的放矢” ,二套房公积金贷款政策出台保刚需购房;但坚持“四限两控一税”不动摇,稳市场发展。

(三)土地市场(略)

1) 行业变化

2) 土地市场

3) 企业投资

投资方向—中心城区:头部房企勇当开辟者,深耕、成长型追随,并关注核心区。

投资方式:市场整体已披露收并购项目中金科及雅居乐表现亮眼,后期入股成为企业增储新机会。

(四)房地产市场分析

商品房市场容量:成交量位于全国第二,市场粮仓属性突出;同比变化中,成交量涨5%,均价涨7%,市场平稳向上发展。

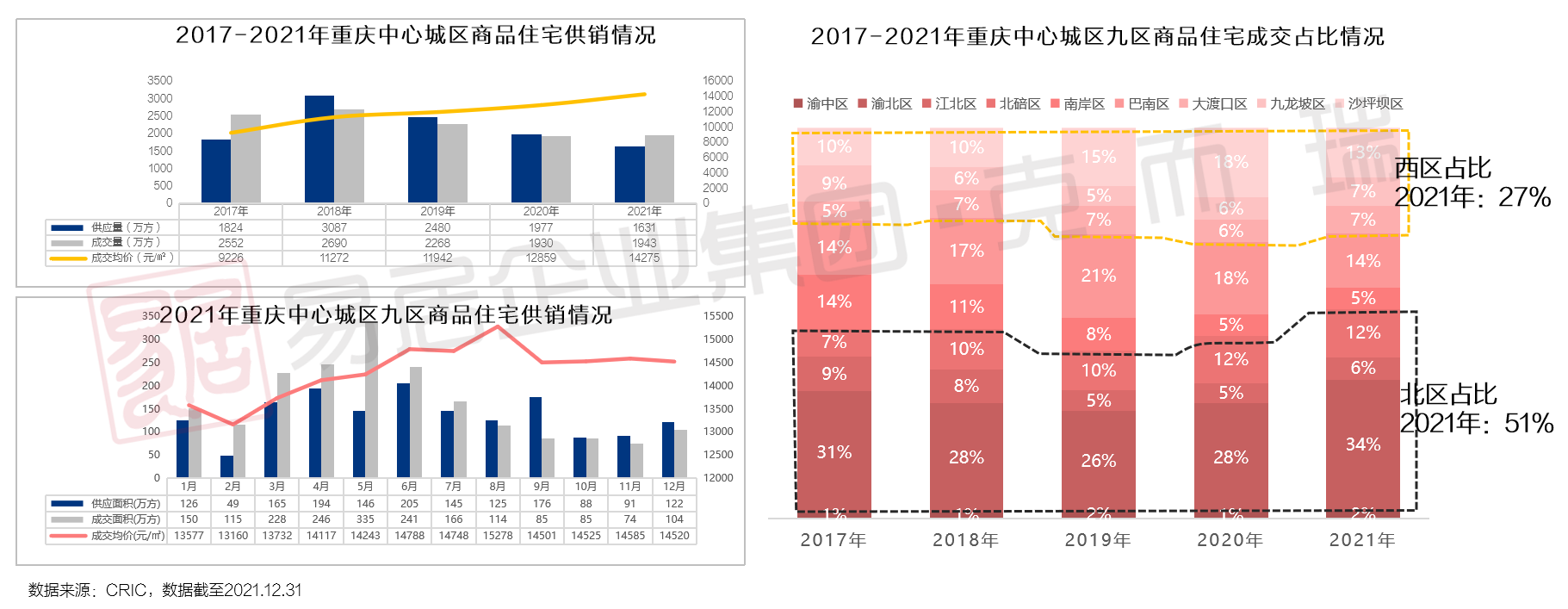

商品住宅市场容量:房价同比上涨11%,住宅成交量维稳;北区成交占半壁江山,西区占27%,城市向北仍为主力,向西处于“扩容”阶段。

商品住宅供求分布:各区供应整体收缩,成交局部发力;渝北为成交主力,市占率上涨至34%;西区的九龙坡和大渡口,因前期供地集中入市,量价齐涨。

商品住宅板块表现:成交量上,北区板块为成交主力,西区、南区零星板块支撑成交;成交价上,核心区价格稳涨,北区照母山、大竹林等板块价格逼齐核心区,均价在2万/㎡左右。

板块表现:热门板块多量跌价涨;核心区受单盘供应拉动,涨幅明显,平均成交量上涨29%,平均成交价上涨6%。

商品住宅预售存量情况:中心城区预售存量及去化周期双降,去化周期仅3.4个月,市场整体健康度高。

商品住宅预售存量情况:热点板块主导存量市场,外环新兴板块竞争白热化。

商品住宅整体存量情况:低价地主导市场,高价地流速较慢,低价地出清后房价有望得到进一步提升。

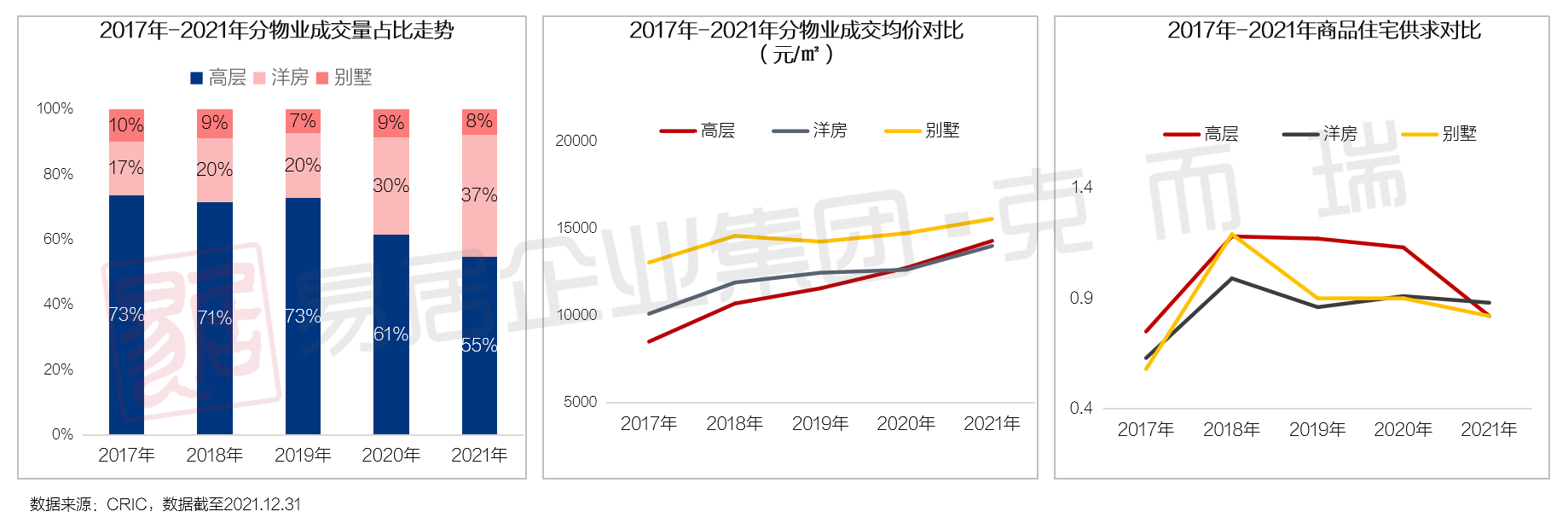

商品住宅业态结构:市场从纯刚需向刚改、改善逐步调整,受低容地块入市影响,洋房占比涨至37%。

商品住宅产品结构:产品集中度较高,90-110㎡为市场主力,刚需线上涨至140万。

商品住宅排行榜:双榜以北区项目居多,高性价比的资源型项目、以及低价的刚需项目市占率高。

开盘认购:楼市由喷井期转为调整期,受金融政策影响,21年整体去化率仅同比增长8%,7月至年底认购率持续下降至33%,市场持续低迷,房企推案节奏逐步减缓。

待面市项目:2022年已知待面市项目以一批次拿地未开盘居多,北区竞争激烈。

商业供需:商业供地、存量减少,市场供应持续走低,渝北、巴南区品牌项目主力供销,市场成交量有所回升,但价格跌至万元以下,以价换量明显。

商务供需:受政策影响市场整体低迷,供价持续走低,成交量有所回升,整体以价换量趋势明显;渝北、沙坪坝、九龙坡为主力供销;渝中等核心区域货源减少,供求均大幅下降。

企业业绩情况:企业业绩目标完成率整体上升,四成房企完成率超90%。

(五)存量市场分析(略)

不详

不详