对战略匹配度的诊断包括两个方面:一方面是资本动作与战略方向是否一致;另一方面是资本动作对战略是否形成有效支撑。前者指投的方向或领域,后者指投的内容或质量。

首先需要明确的是,战略匹配度分析需要分阶段进行。许多公司在其发展历程中,其战略往往会经历若干次变化,有的是战略重心调整,有的是战略方向改变。如果一家公司在IPO后发生过战略上的变化,那么在分析资本经营的战略匹配度时,就需要划分阶段进行分析。原因显而易见,战略变化了,资本经营的投向就要随之改变,因此对资本经营动作的分析,一定要针对不同时期的战略分别进行。

1.战略一致性

战略一致性是指资本动作和战略方向的一致性。举个例子,有A、B、C三家公司,三家企业均采取成本领先型战略。其中,A公司决定并购上游原材料生产企业,以此获取低成本的原材料供应;B公司决定进行非公开发行,募投项目是在全国主要消费地建设产能,以缩短运输半径,进而降低物流成本;C公司决定进行对外投资,与全球领先的工业自动化企业设立合资公司,并通过该合资公司,对本公司的生产系统进行全面改造,通过提升生产效率降低生产成本。以上三家公司虽然采取了不同的资本动作,但其资本动作均直接指向“成本领先”,因此都是与战略方向一致的。

不同的战略方向对应着不同的资源配置情况。比如四种典型战略方向:跨产业的多元化延伸、本产业链上下游延伸、做强自身价值链某些环节(更高效率或差异化的能力)、细分市场深耕,分别对应四种投资情况:投向其他产业、投向上下游、投向内部价值链、投向某细分市场。通过分析诊断,我们可以解读企业多年来的资源投入是聚焦的、分散的、战略导向的、机会导向的、积极的还是风险规避的?

我们要分阶段看总体资本资源的配置与战略的一致性。在阶段划分的基础上,要对每个阶段的总体资本资源的配置情况进行分析。主要有六大资本动作涉及资金、股权的投入,包括非公开发行(定增)、购买资产(并购)、配套融资、并购基金、其他对外投资、股权激励。以融资为例,在一个战略期内,假如公司一共融资100亿元,资源配置是指这100亿元中,投向领域A、B、C的各有多少亿元。并购同理,可以统计并购的次数、并购的总金额。资源配置的排序与差距能够最直观地体现资本动作的战略匹配度。

不同阶段的企业资本动作的投向特征有所不同。资本动作的投向与战略方向不符的典型表现如下:

对于正在走向或已经走向多元化的公司而言,首先要考虑业务领域投向和集团战略是否相符。不相符通常见于两种情况:第一种,在资本市场风格倾向小盘股、题材股的情况下,并购有良好市场热度的主题概念,进行炒作;第二种,资本市场上有优质标的出售,同时该标的所在行业前景广阔,企业为了业绩并表,有可能机会导向,直接并购该公司。

对于单一业务板块的企业而言,分为三种情况:第一种是进行产业链延伸的企业,要看资金投向和产业链环节定位是否相符;第二种是产业链环节聚焦的企业,要看价值链环节投向和企业要发育的竞争优势是否相符;第三种是细分领域扩张型的企业,看细分市场投向和企业目标市场是否相符,包括市场的区域及所在行业领域。

另外,许多上市公司自身并没有清晰的资本投向,因此战略匹配度也无从谈起。典型表现是三种:第一种,企业上市多年始终没有实质性的资本动作;第二种,企业募集资金多年来始终没有使用,一直在趴在账上;第三种,募投项目频繁变更。

2.战略支撑度

战略支撑度指的是资本动作对战略支撑的有效性。

举个例子,A、B、C三家公司是同一个行业的龙头企业,该行业的关键技术被国外的几家公司垄断,谁能获得这一技术,就有可能将其他两家甩到身后,一举成为行业第一。恰逢国外一家掌握该技术的集团进行战略调整,决定剥离该技术所在的业务板块。A、B、C三家公司决定进行海外并购,最终,该并购成功被A公司拿下;B公司为应对A公司的竞争,与另一家国际巨头成立合资公司,B公司出资金,占51%股权,国际巨头出技术,占49%股权,共同开发国内市场;C公司决定自主研发核心技术,引入国内在该技术领域有深厚积淀的技术专家团队,并通过股权激励的方式,让技术团队与公司发展深度绑定,同时定增募集资金,投入该技术的研发与产业化。

最终的结果是,A公司虽然掌握了控股权,但国外的管理层与技术专家不愿意将核心技术让渡给中方,结果发生了严重的博弈。A公司最终得到了技术文件,但专家人员流失、管理层工作消极,导致A公司技术应用进展缓慢,同时被并购公司品牌价值受损,A公司与被并购公司陷入长期的博弈。B公司通过与国外巨头的合资,在合资公司层面实现了该技术的应用,获得了低成本的关键零部件的供应,在市场上的竞争优势显著提升,快速抢占了市场份额。然而,B公司始终未能掌握该核心技术,始终受制于人。C公司引入专家团队后,通过一年的时间完成了定增,又用一年时间实现了该技术的产业化,此时市场已经被B公司占据,C公司需要依靠自主核心技术,重新夺回丢掉的市场份额。

以此来看,都具有“一致性”的资本动作,在“有效支撑”上的表现却截然不同。“有效支撑”既取决于资本动作的选择,也取决于资本方案的设计与合作中的操作方式。资本运作助力战略升级绝非是一蹴而就的事,其中涉及一系列的选择与安排,如果处理不当,很有可能让“有效性”无从谈起。

当我们看资源配置对战略的支撑度时,要具体对企业的资本动作、后续进展进行分析。以融资为例,需要对募投项目的成效进行分析,包括研发项目的技术成果、产业化项目的转产情况、产能建设的投产情况、项目建设的投产情况等;以并购为例,需要详细分析标的公司的业务领域、资源能力、发展潜力,并对财务报表进行分析,看该公司对战略的实际支撑度,以及财务的真实状况。

战略支撑度是在战略一致性的前提下,考察资本动作的有效性。对于“有效性”的分析方法可以参考第八章“投资效率”中的内容,此处不过多赘述。只是这里侧重考察的是资本动作对“战略”的支撑效率,资本动作首先要跟战略一致,若资本动作与战略不一致,就算投资效率高,但方向都错了,何谈对战略的支撑度。

特别说明的是,在战略支撑度的分析上我们还需要考虑战略协同性,特别是对于并购。

就拿并购举例,首先我们要剖析并购的动机。是因为上市公司在产业发展上有需求,例如自身业务链条需要进一步拓展,上市公司通过并购整合资源、购买组织能力或者扩充产品线;或是看好一个新业务板块,通过并购进入新业务板块;还是因为上市公司在资本上有想法,公司需要“概念”,需要“业绩”等。之后我们再对上市公司并购的协同性进行分析。

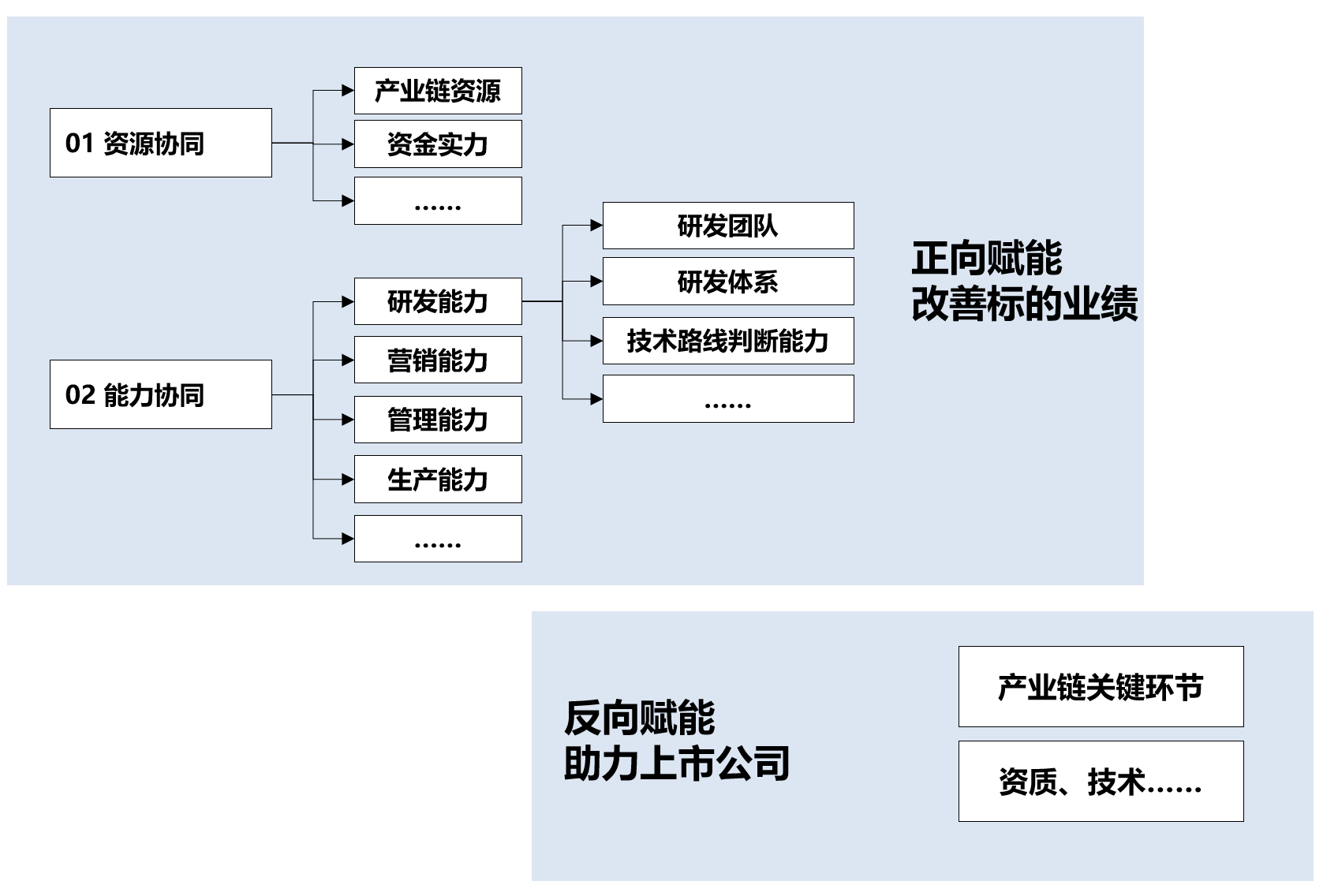

然后,我们再去判断战略是否具有协同性。一般来说,并购协同性可分为正向赋能和反向赋能。其中,正向赋能是指上市公司通过资源协同和能力协同改善被并购企业的业绩。资源协同,例如有产业链资源、资金等,能力协同,例如有研发能力、营销能力、管理能力、生产能力等,而反向赋能则指被并购企业处在产业链的关节环节或其拥有较强的资质和技术等,能够助力上市公司快速发展。如图9-2所示。

图9-2 正向赋能与反向赋能

不详

不详