医药行业是永不衰落的朝阳产业,在世界经济处于下行状态,全球医药产业仍保持着稳定的增长态势。医药行业具有明显的刚性消费特征。随着人口总量的增长、老龄化程度的加深、健康意识的增强及疾病谱的不断扩大,全球药品需求仍持续增长。我认为,未来5~10年将是医药行业发展的关键时期,也是全球医药企业大有可为的战略机遇期。

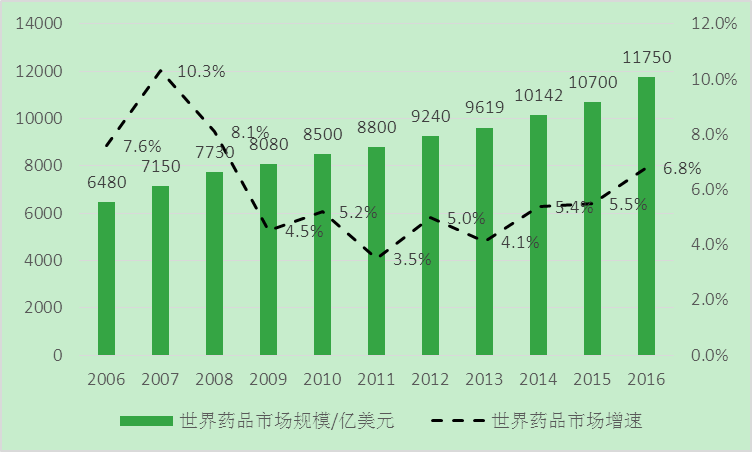

从全球医药市场总量来看,2016年全球药品销售额已突破1.1万亿美元,过去十年的年复合增长为5%左右,保持较快的增长速度。预计到2020年,全球医药市场销售额将达1.4万亿美元。如图5-1所示。

图5-1 2006-2016年全球医药市场规模

数据来源:EvaluatePharma

从全球医药市场格局来看,美国、日本、欧洲等主要规范市场依旧占据主要市场份额,美国仍然是全球最大的医药市场,占全球药物支出总量的1/3,至2018年其复合年均增长率预计达到5%~8%,高于过去5年的3.6%;而欧洲市场,为限制医疗支出,尤其是药品支出而实施的经济紧缩措施,导致药品支出下降或增长速度降低;以中国为代表的新兴医药市场开始崛起,2015年新兴医药市场药品销售额占全球市场总额23%,2018年,新兴医药市场复合年均增长率预计将达到 8%~11%,成为拉动全球医药市场增长的主要动力。尤其是中国成了全球第二大医药市场,随着医疗改革的深入,药品的需求不断增加,2018年中国医疗支出预计将达到1550~1850亿美元。

从药品疾病领域分布来看,无论是发达市场还是新兴市场,肿瘤、糖尿病未来3年复合增长率都居高位。肿瘤和糖尿病是全球医药市场贡献最大的两大治疗领域,抗肿瘤药和抗糖尿病药约占全球药品销售比重的7%左右,预计到2020年,抗肿瘤药和抗糖尿病药销售比重能突破10%。新兴市场前三名为疼痛类,抗生素和高血压类,而在发达市场,肿瘤、自身免疫等专业类药物优势明显。如表5-1所示。

表5-1 2018年发达市场和新兴市场的用药疾病领域

发达市场 | 新兴市场 | |||

排名 | 疾病领域 | 2018年预计市场 | 疾病领域 | 2018年预计市场 |

1 | 肿瘤类 | 710~810亿美元 | 疼痛类 | 190~220亿美元 |

2 | 糖尿病类 | 610~710亿美元 | 抗生素 | 180~210亿美元 |

3 | 自身免疫类 | 470~520亿美元 | 高血压类 | 160~190亿美元 |

4 | 疼痛类 | 380~430亿美元 | 肿瘤类 | 120~140亿美元 |

5 | 呼吸类 | 330~380亿美元 | 糖尿病类 | 110~130亿美元 |

数据来源:IMS《2018全球医药市场展望》

从全球用药消费结构来看,专利药仍占据主要的市场份额,尤其是在成熟医药市场,原研药仍占据主要的市场份额。但在近几年原研药专利集中到期,以及主要医药市场医药费用占比居高不下的压力下,各国政府均加大了非专利药的采购和临床使用力度,使得仿制药消费迅速提升,仿制药市场正快速扩大。根据IMS数据,全球非专利药市场份额已从2005年的20%上升到2015年的39%,预计到2020年,非专利药销售额在全球药品市场份额约占48%。其中,仿制药市场份额约21%,非品牌药和OTC药品市场份额分别约为14%和13%。

从全球在研新药来看,2016年全球在研新药数量超过13000个,在研新药数量呈现持续增长的态势,大部分在研新药主要集中于欧美国家,其中美国占比高达47%,欧洲市场占比29%。近年来,随着中国药企纷纷加大研发投入,在研药品数量占比已接近日本。值得注意的是,由于化学合成小分子药物开发难度逐年增加,全球在研药物市场增长的可持续性仍存在一定的不确定性。

林延君

林延君